Qu’est-ce qu’un rachat de crédits ?

Le fonctionnement d’un rachat de crédits

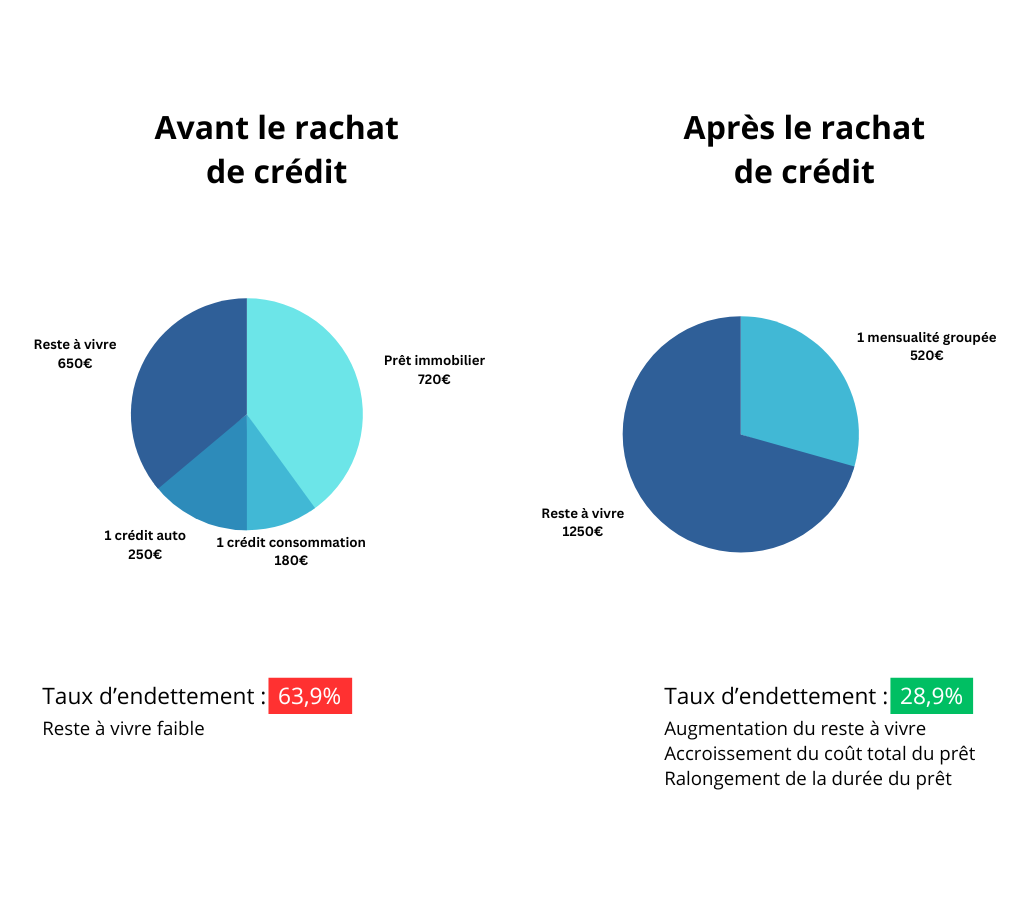

Également nommé regroupement de crédits, le rachat de crédits est une opération financière visant à fusionner plusieurs prêts en un seul afin de réaliser un regroupement d’un ou plusieurs crédits. Cette solution qui fait partie des types de financement bancaire s’adresse aux emprunteurs rencontrant des difficultés à gérer leurs dettes actuelles, dont les mensualités sont en règle générale trop lourdes à supporter et dont les taux d’intérêt se révèlent souvent élevés. Regrouper ces charges en un seul et unique prêt permet de simplifier la gestion financière de l’emprunteur et de réduire drastiquement le coût de la mensualité. Mais comment cette opération se déroule-t-elle ? Décryptage sur le fonctionnement du rachat de crédits.

Contexte du rachat de crédit

Définition du rachat de crédits

Le regroupement de crédit consiste à réunir tous les prêts existants en contractant un nouvel emprunt auprès d’une institution financière ou d’un organisme spécialisé. L’objectif ? Rembourser l’ensemble des crédits en cours et n’en conserver qu’un seul. Ce processus permet également à l’emprunteur de faire baisser son taux d’endettement dans le but de financer un nouveau projet comme un achat immobilier (en incluant la somme complémentaire souhaitée dans le rachat de crédits).

Ce nouveau prêt unique est souvent assorti de conditions plus favorables à l’image d’un taux d’intérêt plus bas et d’une seule mensualité mieux adaptée à la capacité de remboursement de l’emprunteur. Ce processus d’emprunt s’adresse à toutes les catégories de crédits, qu’ils relèvent du domaine de la consommation, de l’immobilier ou du professionnel. Idéale pour faire face à des échéances trop élevées, cette solution est relativement flexible et permet souvent de sortir de situations complexes telles que le surendettement.

Conditions d’acceptation

Pour bénéficier d’un regroupement de crédit, les emprunteurs doivent remplir certaines conditions dont les critères sont axés principalement sur la solvabilité, la stabilité financière ou sur la valeur des biens détenus. Pour maximiser les chances d’obtenir une réponse favorable à sa demande, il est essentiel de :

- Posséder au moins deux crédits en cours ;

- Avoir un taux d’endettement inférieur ou égal à 33 % après l’opération ;

- Se trouver dans une situation économique stable (revenus réguliers, pas de fichage bancaire, etc.) ;

- Proposer un projet cohérent (réduction du taux d’endettement, financement d’un nouveau projet, etc.)

Les différents types de rachat de crédits

Selon les besoins et les différents objectifs de l’emprunteur, le regroupement de crédits se décline sous différentes catégories.

Le rachat de crédits à la consommation

Le rachat de crédits à la consommation comprend les prêts destinés à financer des biens ou services non immobiliers, tels que les prêts personnels, les crédits renouvelables, les crédits affectés voire les découverts bancaires difficiles à régulariser. Le montant de ce nouveau prêt à la consommation ne peut en revanche excéder 75 000 euros. Sa durée, quant à elle, ne peut dépasser 12 années.

Le rachat d’un crédit immobilier

Le rachat de crédits immobilier concerne les prêts liés à l’achat ou la construction d’un bien immobilier. Il permet de bénéficier d’un taux d’intérêt plus bas que celui du prêt initial ou de modifier la durée de remboursement. Le rachat de crédits immobilier peut avoir lieu dans le cadre d’une renégociation auprès de la banque ayant octroyé le prêt de départ, ou dans le cadre d’un rachat du crédit immobilier effectué par une banque concurrente. Découvrez comment réussir le financement de son achat immobilier dans cet article.

Le rachat de crédits professionnel

Les entreprises et entrepreneurs ont également la possibilité de tirer avantage du rachat de crédits. Ce dernier concerne tous les prêts liés à l’activité professionnelle (prêts classiques d’investissement ou de trésorerie, prêt personnel ou hypothécaire). Ce mécanisme permet aux sociétés de dégager des liquidités, de simplifier la gestion des comptes ou encore de réduire la globalité des coûts.

Les étapes du rachat de crédits

Analyse des crédits

Avant de lancer l’instruction du dossier, l’organisme en charge d’effectuer le rachat de crédits est tenu de procéder à plusieurs vérifications. La première étape consiste à dresser un inventaire complet des prêts en cours, y compris les taux d’intérêt, les capitaux restants dus, le montant des diverses mensualités, etc. Il est essentiel également d’évaluer la capacité de remboursement actuelle et future de l’emprunteur en tenant compte de ses revenus, de ses charges, de son taux d’endettement et de son reste à vivre. Cette première analyse permet de déterminer si le rachat de crédits est véritablement envisageable et surtout, s’il s’agit d’une solution viable.

Constitution du dossier

La deuxième étape du rachat de crédits repose sur la constitution d’un dossier de demande de regroupement de crédits. Celui-ci va être soumis à l’organisme financier choisi. Pour être parfaitement complet, il doit comporter les pièces justificatives suivantes :

- Une pièce d’identité ;

- Un justificatif de domicile ;

- Les derniers bulletins de salaire ou les derniers avis d’imposition ;

- Les relevés de compte bancaire des trois derniers mois ;

- Les tableaux d’amortissement des crédits en cours ;

- Le cas échéant, les justificatifs du nouveau projet à financer.

Étude auprès de l’organisme de prêt

La troisième étape va être réalisée par l’organisme financier. Ce dernier est chargé de mener une étude de faisabilité et de solvabilité avant d’entamer la procédure. Une fois les conditions validées, il va proposer une offre de rachat de crédits stipulant clairement le montant du nouveau prêt, le taux d’intérêt, la durée du remboursement, la mensualité, les frais, etc.

Validation du dossier

La quatrième et dernière étape du rachat de crédits consiste à valider et à signer l’offre de prêt. Le demandeur dispose alors d’un délai de réflexion de 10 jours pour approuver ou refuser l’offre de regroupement de crédits. S’il l’accepte, l’organisme va alors procéder au remboursement anticipé des crédits en cours auprès des créanciers initiaux, et verser, le cas échéant le montant du nouveau projet au demandeur. Le rachat de crédits est alors effectif, et l’emprunteur peut désormais commencer à rembourser sa nouvelle et unique mensualité, selon les modalités convenues.

À lire : Rachat de crédits refusé partout : Nos astuces pour y remédier

Véritable opportunité pour optimiser son budget, faire face à une situation financière délicate ou financer un nouveau projet, le rachat de crédits bénéficie de nombreux avantages et s’adapte à différents profils d’emprunteur. Facilement accessible, il nécessite néanmoins de respecter certaines conditions et de suivre des étapes clairement définies. Confier son dossier entre les mains d’un expert en rachat de crédits garantit une étude précise de la situation et l’assurance d’une opération réussie. Lire aussi, le fonctionnement et les limites du prêt hypothécaire.